2021年創業のfinmidは、B2Bプラットフォーマー向けに、組込型金融の一分野である組込型融資ソリューションを提供しているドイツ拠点のフィンテック企業。

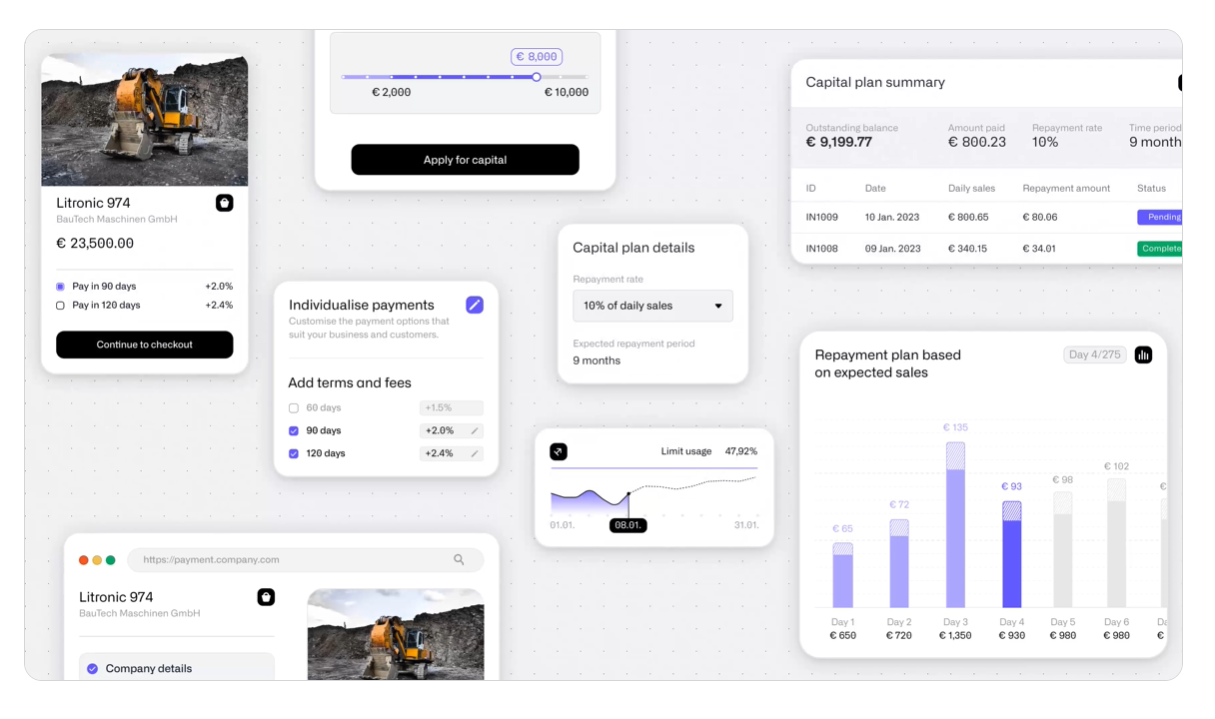

同社が提供するAPI(アプリケーション・プログラミング・インターフェース)を使うことで、プラットフォーマーはわずか数行のコードを書くだけで、優れた顧客体験を備えた融資サービスが提供できる。

今年4月、finmidはステルスモードを脱すると共に、3500万ユーロ(2470万ドル)の資金調達を発表した。この資金調達はBlossom Capitalが主導し、既存の投資家であるEarlybirdとN26創設者Max Tayenthal氏が参加した。

B2Bプラットフォーマーに融資ソリューションを提供し、ヨーロッパの中小企業に向けて、銀行に代わる融資サービスの提供を目指す方針だ。

ヨーロッパにおける従来型銀行ビジネスの代替を目指す

Image Credit:finmid

数百年にわたり地元の銀行支店は、顧客との関係性を構築することで個別の銀行サービスを提供してきた。しかし近年のコストカットと拠点統合の流れの中で、個別対応のサービスは失われ、中小企業は取り残されてきた。

一方、組込型金融スタートアップやN26のようなネオバンクなどのフィンテック企業が金融革命を進める中で、既存の銀行形態は見直しを迫られている。

Image Credit:finmid

finmidの使命は、すべての企業が必要な資本にアクセスできるようにすることです。しかし従来型の銀行業務を成功させた顧客との関係性をどうやって再生することができるのでしょうか?

finmidは数行のコードを書くだけで、あらゆるB2Bソフトウェアプラットフォームの顧客への融資を可能にします。それによってレストランや小売店などとの既存の関係にもとづいて事業の成長を促進します。

そしてもうひとりの共同創設者、Alexander Talkanitsa氏もこう続ける。

従来型の銀行はもはや主要な事業資金の提供者ではありません。銀行は依然として最大の資本を保持していますが、新興のフィンテック企業と比較して、それを効率的に運用することができないのです。

B2Bプラットフォーマーとの協業が成功のカギ

Image Credit:finmid

従来型の銀行はレストランオーナーにとって、金利手数料が高く、審査に時間がかかるものだったが、Wolt Capitalでは1~2日で隠れた手数料なしで柔軟な現金前払いが可能だ。

また、N26の手数料が安いネオバンクよりもレストランオーナーにとって利便性が高い。レストランオーナーにとって、Woltはすでに取り引きがある使いなれたサービスだからだ。そのサービスメニューにWolt Capitalのメニューがひとつ加わったと思ってほしい。レストランオーナーはそのメニューをワンクリックするだけで事が済むのだ。

Woltやfinmidからすれば、すでに取引のある信用情報がデータとして得られている。だから与信プロセスの簡素化が可能になる。

さらに、組込型会計スタートアップLayerの記事で解説したように、WoltのようなB2Bプラットフォーマーを顧客にすることで、finmidはWoltの顧客をコストゼロでエンドユーザーとして獲得できる。一方、Woltは組込型融資サービスを提供することで、優れた顧客体験を提供できる。

これは言い換えるとfinmidにとって、Woltのような顧客を豊富に備えたB2Bプラットフォーマーとの戦略的協業が成功のカギということだ。

finmidビジネスモデルのキーポイントを探る

Image Credit:finmid

現時点でfinmidは、ふたつのサービスを提供している。

Capital:B2Bソフトウェアプラットフォーム向けソリューション。販売履歴にもとづいた簡素化された与信で融資を受けることができる。

B2B Payments:即時決済が可能なB2B支払いサービス。例えば、フルーツと野菜のマーケットプレイスであるFrupro、リサイクルマーケットプレイスのSafi、Metycle、Romco、木材マーケットプレイスのVonWood、金属マーケットプレイスのVanilla Steelなどのパートナーに対し、取引のための資金調達と運転資金を提供する。

これらの金融取引からfinmidとその顧客であるB2Bプラットフォーマーは、取引手数料の一部を収益として得られることに注目してほしい。

例えばShopifyは組込型金融サービスを統合したことで、2023年度における金融取引手数料を主とするマーチャントソリューションからの収益は全体の73.94%、サブスク収益は26.06%との驚くべきデータがある。

finmidがどれだけのスピードで従来型の銀行を代替していくのか。あるいは新たな市場の創造に向かうのか。これからの動向を見守っていきたい。

参考・引用元:finmid

(文・五条むい)

- Original:https://techable.jp/archives/236403

- Source:Techable(テッカブル) -海外テックニュースメディア

- Author:Haruka Isobe